T4A : État du revenu de pension, de retraite, de rente ou d’autres sources

Vous recevrez un feuillet T4A : État du revenu de pension, de retraite, de rente ou d'autres sources pour les sources de revenus suivantes :

- Les prestations de retraite ou autres pensions

- Les paiements forfaitaires

- Paiements de soutien en raison de la COVID-19

-

Remboursement des prestations liées à la COVID-19

- Les commissions d'un travail autonome

- Le régime enregistré d'épargne-études (REEE), les paiements d'aide aux études ou les paiements de revenu accumulé (PRA)

- Les autres revenus comme les subventions de recherche, les bourses d’études, l’aide médicale pour voyages pour soins médicaux et les revenus d’un régime enregistré d’épargne-invalidité (REEI)

Vous trouverez une liste complète des autres sources de revenus sur le site Web de l'Agence du revenu du Canada (ARC).

En général, vous ne recevrez qu'un feuillet T4A du payeur de ces sources de revenus que si le total des paiements est plus élevé que 500 $ dans l’année ou si l’impôt sur le revenu est déduit des paiements.

Conseil : si vous avez reçu plus d'un feuillet T4, assurez-vous de saisir chacun de ceux-ci séparément dans vos déclarations de revenus.

Conseil fiscal : Si vous avez reçu plus d’un feuillet T4A, indiquez chaque montant séparément dans votre déclaration de revenus.

Si vous avez reçu un feuillet T4A pour des ristournes ou des rabais offerts aux membres d'une coopérative comme la Federated Co-op Ltd. (FCL) ou la Coop de Calgary, vous devez entrer ces montants à la page T4A du logiciel d'impôt H&R Block. Rassurez-vous, ces montants ne sont pas imposables lorsqu'il s'agit de remboursements offerts aux membres pour des produits de consommation personnels (comme des produits d'épicerie, des articles ménagers, de l'essence, etc.).

Assurez-vous de répondre Oui à la question suivante de la page T4A, sinon les montants seront inclus dans votre revenu : Est-ce que les répartitions selon l’apport commercial que vous avez entrées à la case 30 concernent des produits ou des services qui étaient destinés à votre usage personnel?

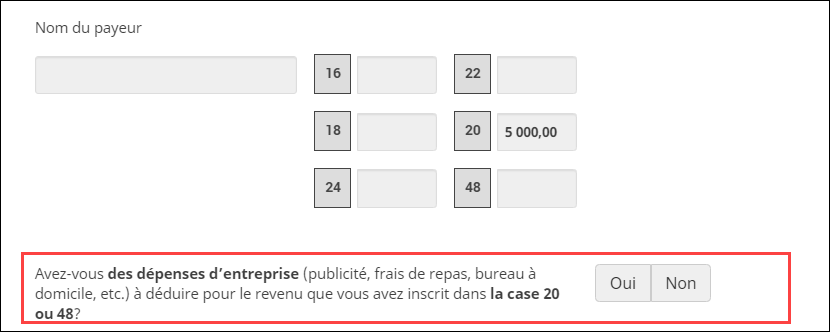

Les montants à la case 20 (Commissions d'un travail indépendant) et de la case 48 (Honoraires ou autres sommes pour services rendus) du feuillet T4A indiquent des revenus de travail autonome (commissions ou honoraires) et excluent la TPS/TVH.

Remarque : vous devrez entrer l'adresse postale que vous aviez en 2025 lorsque vous avez gagné ce revenu de travail autonome. La province ou le territoire indiqué pour cette adresse postale doit correspondre à celle où vous résidiez au 31 décembre 2025 (comme indiqué dans l'onglet Débuter) afin de pouvoir utiliser le logiciel. Toutefois, si cette adresse est différente, il vous suffit de communiquer avec un bureau H&R Block près de chez vous où l'un de nos Pros de l’impôt se fera un plaisir de vous aider (des frais s’appliqueront).

Selon que vous avez eu des dépenses d'entreprise ou non, vous devrez remplir la page T2125 : Revenus d'entreprise ou de profession ainsi que la page T4A dans le logiciel d'impôt.

Si vous avez des dépenses d'entreprise à déduire pour ce revenu :

Répondez Oui à la question Avez-vous des dépenses d’entreprise (publicité, frais de repas, bureau à domicile, etc.) à déduire pour le revenu que vous avez inscrit dans la case 20 ou 48?. Vous devrez remplir la page T2125 en plus de la page T4A dans le logiciel d'impôt. Consultez la section J'ai des dépenses d'entreprise à déduire pour mon revenu de travail autonome ci-dessous pour en savoir plus sur la façon de procéder.

Si vous n'avez pas de dépenses d'entreprise à déduire pour ce revenu :

Répondez Non à la question Avez-vous des dépenses d’entreprise (publicité, frais de repas, bureau à domicile, etc.) à déduire pour le revenu que vous avez inscrit dans la case 20 ou 48?. Vous n'aurez pas besoin de remplir la page T2125, mais vous devrez fournir plus de renseignements sur les activités relatives à votre travail autonome. Consultez la section Je n'ai pas de dépenses d'entreprise à déduire pour mon revenu de travail autonome ci-dessous pour savoir comment remplir ces champs additionnels.

Si votre feuillet T4A indique un montant à la case 20 ou à la case 48 et que vous avez des dépenses d'entreprise à déduire pour ce revenu, vous devrez également remplir la page T2125 du logiciel d'impôt H&R Block et déclarer vos revenus d'entreprise et vos dépenses.

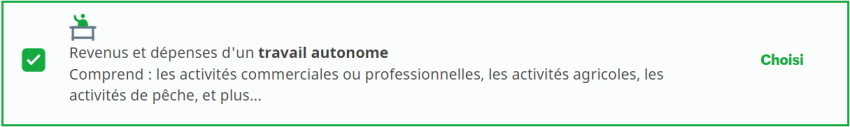

Une fois que vous aurez terminé d'entrer les montants figurant sur votre feuillet T4A à la page T4A du logiciel, procédez comme suit pour ajouter une page T2125 à vos déclarations de revenus :

-

Sur le menu de navigation gauche, sous Crédits et déductions, cliquez sur Sujets d’impôt.

-

Cochez la case Revenus et dépenses d'un travail autonome.

-

En bas de la page, cliquez sur Ajouter les sujets sélectionnés à mes déclarations.

- Cliquez sur l’onglet Emploi dans le menu de navigation gauche.

- Dans la rubrique REVENU D'ENTREPRISE ET TRAVAIL AUTONOME, cochez la case Revenus d'entreprise ou de profession (T2125), puis cliquez sur Continuer.

- Lorsque vous arrivez à la page Revenus d'entreprise ou de profession (T2125), inscrivez vos renseignements dans le logiciel d'impôt.

Si vous n'avez pas de dépenses d'entreprise à déduire pour votre revenu de travail autonome, à la page T4A, entrez les détails concernant vos activités de travail autonome dans les champs qui s'affichent à mesure que vous entrez plus de renseignements.

Bien que ces questions proviennent de la page T2125, le logiciel d'impôt vous permet de remplir seulement les champs nécessaires puisque vous ne déduisez pas de dépenses d'entreprise et ne demandez pas de déduction pour amortissement.

Si vous ne déduisez pas de dépenses d'entreprise et ne demandez pas de déduction pour amortissement, remplissez ces champs à la page T4A :

- Nom de l'entreprise

- Votre numéro de compte attribué par l'ARC

- Quel produit ou service offrez-vous?

- Quel type de revenu avez-vous gagné? Dans la liste déroulante, choisissez soit :

- Un revenu d'entreprise : revenu provenant de toutes les activités que vous exercez dans le but de réaliser un profit. Cela comprend les commissions ou les honoraires provenant de ventes ainsi que la valeur de votre inventaire au début et à la fin de votre exercice.

- Un revenu de profession : revenu tiré des activités d'une profession libérale régie par un ordre professionnel (avocat, ingénieur, etc.). Ce revenu comprend les ventes et les honoraires, mais inclut généralement la valeur de vos travaux en cours (TEC). Les TEC sont des biens et des services que vous n'avez pas encore terminé de fournir à la fin de votre exercice.

- Indiquez le montant des gains en capital imposables que vous avez réalisés lors de la vente d’immobilisations admissibles

Si vous avez vendu des immobilisations admissibles que votre entreprise possédait et que vous avez réalisé un profit (gain en capital), inscrivez le montant de ce profit ici.

Si vous exploitez une entreprise dont l'exercice se termine à une date autre que le 31 décembre, l'ARC exige que vous déclariez la vente d'une immobilisation dans l'année civile où la vente a eu lieu.

Si vous n'aviez pas de gains imposables, inscrivez zéro ("0").

- Quelle méthode de comptabilité voulez-vous utiliser pour déclarer vos revenus de commission?

La méthode de comptabilité de caisse signifie que vous déclarez les revenus dans l’exercice au cours duquel vous recevez le paiement, qu'il s'agisse de paiements en espèces, en biens ou en services. Vous déduisez les dépenses admissibles dans l’exercice au cours duquel vous effectuez le paiement sauf pour les dépenses payées d'avance. Si vous avez tiré des revenus de l'agriculture, de la pêche ou de commissions provenant d'un travail autonome, vous pouvez utiliser la méthode de la comptabilité de caisse.

La méthode de comptabilité d’exercice signifie que vous déclarez vos revenus dans l’exercice au cours duquel vous les gagnez et que vous déduisez vos dépenses dans l’exercice au cours duquel vous les engagez, que vous les ayez payées ou non au cours de cet exercice.

- Dans la liste déroulante, tapez un mot-clé (vente, tenue de livres, juridique, etc.) pour trouver le code d’activité économique qui décrit le mieux les principales activités de votre entreprise.

Si plus d'un code correspond à votre entreprise, utilisez celui qui se rapproche le plus de votre activité principale. Vous pouvez aussi cliquer ici pour obtenir la liste complète des codes d'activité économique.

Si vous avez reçu ou avez remboursé des paiements de soutien imposables du gouvernement en raison de la COVID-19, comme la Prestation canadienne d’urgence (PCU), vous recevrez un feuillet T4A pour ces montants. Vous devrez inscrire ces montants dans le logiciel d'impôt H&R Block 2025.

Remarque : si vous avez demandé la PCU par l'entremise de Service Canada, vous recevrez plutôt un feuillet T4E indiquant le montant de la PCU que vous avez reçu.

Voici où vous trouverez les paiements de soutien en raison de la COVID-19 sur le feuillet T4A que vous avez reçu :

- Prestation canadienne d'urgence (PCU) - Case 197

- Prestation canadienne d'urgence pour les étudiants (PCUE) - Case 198

- Paiements d'aide financière provinciaux/territoriaux en raison de la COVID-19 - Case 200

- Prestation canadienne de la relance économique (PCRE) - Case 202

- Prestation canadienne de maladie pour la relance économique (PCMRE) - Case 203

- Prestation canadienne de la relance économique pour proches aidants (PCREPA) - Case 204

Si vous avez reçu des prestations liées à la COVID-19 en 2020 et que vous en avez remboursé une partie en 2021, vous recevrez un feuillet T4A indiquant combien vous avez remboursé.

À la case 201, vous trouverez le montant total des prestations fédérales et provinciales liées à la COVID-19 que vous avez remboursées cette année. Vous pouvez déduire la totalité ou une partie de ce montant dans vos déclarations de 2021.

Remarque : si vous avez fait votre demande de prestations fédérales liées à la COVID-19 par l’intermédiaire de Service Canada, vous recevrez plutôt un feuillet T4E indiquant le montant que vous avez remboursé.

Les montants figurant à la case 30 de votre feuillet T4A sont des répartitions selon l'apport commercial versées par une coopérative, une société de personnes, une entreprise individuelle ou une société ordinaire. Ces montants vous ont été remis en tant que client pour votre apport commercial et peuvent inclure des paiements qui vous sont versés en espèces ou en nature, par reconnaissance de dette, par émission d’actions, par compensation ou de toute autre manière.

En général, ces répartitions vous sont versées dans la même proportion que votre apport commercial et sont considérées comme un revenu imposable, sauf si ces montants étaient liés à des biens de consommation ou à des services que vous avez achetés pour votre usage personnel.

Si vous entrez un montant à la case 40 de la page T4A, nous vous demanderons si vous voulez que le logiciel calcule l'impôt supplémentaire que vous devez payer sur les paiements de revenu accumulé reçu d'un REEE. Si vous répondez :

- Oui : le logiciel suppose que vous êtes le souscripteur du REEE et calcule l'impôt supplémentaire que vous devez payer.

- Non : vous devez remplir le formulaire T1172. Vous pouvez le trouver dans le menu de navigation gauche, sous Autres sur l'onglet Crédits et déductions.

Si vous avez reçu des subventions de recherche (case 104) en 2025vous devez entrer le montant total des dépenses que vous avez payées dans l'année pour mener à bien vos projets de recherche. Gardez à l'esprit que les dépenses que vous déclarez ne peuvent pas dépasser le montant des subventions de recherche que vous avez reçu. Vous pouvez demander les dépenses de recherche admissibles suivantes :

- Le salaire versé à un assistant

- Le coût du matériel et des petites fournitures

- Les frais de laboratoire

- Les frais de déplacement (incluant repas et hébergement) que vous avez payés pendant que vous voyagiez :

- Entre votre domicile et le lieu où vous avez habité temporairement pendant que vous effectuiez vos travaux de recherche

- D'un lieu de travail temporaire à un autre

- Lors d'excursions liées à vos travaux de recherche

Si vous avez reçu un montant pour des bourses d'études, des bourses d'entretien, des bourses de perfectionnement, des subventions pour des projets d'artiste, des prix ou si vous avez reçu un autre type d'aide financière cette année, votre feuillet T4 indiquera un montant à la case 105. Pour en savoir plus sur le type de récompense que vous avez reçue, consultez le guide Les étudiants et l'impôt.

En général, le montant des bourses, des subventions ou des prix que vous avez reçu est considéré comme imposable s'il dépasse le montant de l'exemption pour bourses d'études. Dans la plupart des cas, les premiers 500 $ sont exemptés d'impôt. Toutefois, si vous étiez considéré comme étudiant admissible à temps plein en 2025, la totalité du montant de votre bourse pourrait être exemptée d'impôt. Si vous avez reçu une bourse d'études, de perfectionnement ou d'entretien liée à un programme à temps partiel, l'exemption à laquelle vous avez droit est égale au montant des frais de scolarité que vous avez payé plus le montant que vous avez payé pour le coût du matériel lié au programme (jusqu'à un maximum de 500 $).

Remarques :

- Entrez tel quel le montant figurant à la case 105 de votre feuillet T4A à la case 105 de la page T4A du logiciel d'impôt H&R Block. Si une partie de ce montant est imposable, le logiciel la calculera automatiquement.

- Si vous avez reçu une subvention d'artiste (bourse d'études, bourse d'entretien, subvention, etc. utilisée dans la production d'une œuvre littéraire, dramatique, musicale ou artistique), vous pouvez demander le montant que vous avez payé dans les dépenses connexes. Vous ne pouvez pas déduire les dépenses personnelles ou de subsistance qui ont été déduites ailleurs dans vos déclarations ou qui pourraient vous être remboursées.

Peu importe votre âge, si vous avez reçu un feuillet T4A en raison du décès de votre époux(se) ou conjoint(e) de fait, vous devrez entrer ces montants dans votre déclaration de revenus, et ce, même s'ils ont été transférés dans un REER. Pour en savoir plus, consultez la ligne 115 du Guide général d'impôt et de prestations.

Le montant figurant à la case 196 du feuillet T4A se rapporte à l'aide visant les frais de scolarité pour la formation de base des adultes que vous avez reçue dans l'année qui dépasse l'exemption pour bourses d'études que vous pouvez demander pour ce type d'aide financière.

Cette aide imposable est offerte aux personnes admissibles qui suivent un cours dans un établissement d'enseignement postsecondaire dans le but d’acquérir ou d’améliorer leurs compétences professionnelles dans le cadre d'un travail reconnu par Emploi et Développement social Canada.

Remarque : même si vous ne pouvez pas demander le crédit d'impôt pour frais de scolarité pour les frais que vous avez payés (étant donné que vous avez reçu une aide visant les frais de scolarité pour la formation de base des adultes), vous pouvez toujours demander une déduction pour l'aide que vous avez reçue.

- Sur le menu de navigation gauche, cliquez sur l’onglet Feuillets gouvernementaux, puis sur Recherche futée.

-

Tapez T4A dans la boîte de recherche puis cliquez sur

l'option du menu apparaissant en surbrillance ou appuyez sur la touche

Entrée pour continuer.

- Une fois à la page du feuillet T4A, inscrivez les renseignements requis.