Impôt supplémentaire sur les paiements de revenu accumulé de REEE (T1172 et TP-1129.64)

Si vous avez un régime enregistré d’épargne-études (REEE), une partie du revenu gagné grâce à ce régime est appelée paiements de revenu accumulé (PRA).

Tous les PRA que vous avez reçus en 1999 ou plus tard doivent être inclus dans votre revenu annuel et sont soumis à un impôt supplémentaire de 20 % (12 % pour les résidents du Québec) qui est calculé à la page Impôt supplémentaire sur les paiements de revenu accumulé de REEE (T1172) de votre déclaration.

Remarque : si vous résidez au Québec, vous devrez également remplir le formulaire TP-1129.64 : Impôt spécial relatif à un régime enregistré d’épargne-études. Les formulaires T1172 et TP-1129.64 sont combinés dans le logiciel d'impôt H&R Block.

Vous pouvez trouver le montant de vos PRA dans la case 40 de la section Autres renseignements de votre feuillet T4A.

Si vous résidez au Québec, vous pouvez trouver votre montant de PRA à la case O (code : RV) de votre relevé 1.

Vous aurez un PRA si le bénéficiaire (votre enfant, votre petit-fils ou votre petite-fille) du REEE n'a pas poursuivi les études pour lesquelles le REEE a été établi. Les revenus accumulés dans le REEE comprennent des revenus de placements et doivent être imposés à un taux plus élevé.

Selon l'Agence du revenu du Canada (ARC), votre REEE donnera lieu à un PRA si les conditions suivantes sont remplies :

- Le paiement est versé au souscripteur du REEE qui réside au Canada, ou en son nom.

- Le paiement est versé à un seul souscripteur du REEE, ou en son nom.

De plus, l'une des situations suivantes doit s'appliquer :

- Le paiement est effectué après le 9e anniversaire du REEE et chaque particulier (autre qu'un particulier décédé) qui est ou qui était un bénéficiaire a atteint l'âge de 21 ans et n'a pas droit aux paiements d'aide aux études (PAE).

- Le paiement est effectué après le 35e anniversaire du REEE, sauf si le REEE est un régime déterminé (un régime non familial où le bénéficiaire a droit au crédit d'impôt pour personnes handicapées pour l'année d'imposition du 31e anniversaire du régime). Dans ce cas, le paiement est effectué après le 40e anniversaire du REEE.

- Tous les bénéficiaires du REEE sont décédés au moment où le paiement est versé.

Vous pouvez réduire le montant de vos PRA qui sont soumis à l'impôt (jusqu'à concurrence de 50 000 $ à vie) en transférant directement les montants de vos PRA à votre régime enregistré d'épargne-retraite (REER), à votre régime de pension agréé collectif (RPAC) ou à votre régime de pension déterminé, ou à celui de votre époux(se) ou conjoint(e) de fait. Cela peut arriver dans l'une ou l'autre des situations suivantes :

- Vous êtes le souscripteur initial du REEE.

- Vous avez acquis les droits de l’ancien souscripteur à la suite de la rupture de votre mariage.

- S'il n'y a pas de souscripteur du REEE, vous êtes ou étiez le ou la conjoint(e) d'un souscripteur initial décédé (vous ne pouvez pas réduire l'impôt si vous devenez le souscripteur après le décès d'un souscripteur initial).

De plus, si les deux énoncés suivants s'appliquent à votre situation :

- Vous cotisez le montant des PRA à votre REER, à votre RPAC ou à votre RPD, ou à celui de votre époux(se) ou conjoint(e) de fait au cours de l'année pendant lequel vous recevez les PRA ou durant les 60 premiers jours de l'année suivante.

- Votre maximum déductible au titre des REER/RPAC vous permet de déduire votre cotisation à votre REER, à votre RPAC ou à votre RPD, ou à celui de votre époux(se) ou conjoint(e) de fait et les déductions ont été demandées durant la même année que les paiements ont été effectués.

En demandant une déduction pour une cotisation à votre REER, RPAC ou RPD, vous réduisez votre revenu imposable, ce qui réduit votre impôt à payer.

Si vous pouvez réduire le montant des PRA qui sont assujettis à l'impôt, lorsque vous remplirez le formulaire T1172 (ou la page T1172/TP-1129.64 dans le logiciel d'impôt H&R Block), vous devrez additionner tous les montants qui ont servi à réduire le montant d'impôt supplémentaire à payer sur les PRA que vous avez reçus les années précédentes. Pour ce faire, ajoutez les montants de :

- Ligne 5 du formulaire T1172 que vous avez soumis en 1998 (s'il y a lieu)

- Ligne 7 du formulaire T1172 que vous avez soumis en 1999 et aux années d'imposition suivantes

Entrez le montant total dans le champ intitulé Quel est le total des montants figurant à la ligne 7 de vos formulaires T1172 de 1999 à 2025 (consultez la ligne 5 pour votre formulaire datant de 1998)?.

Si vous résidez au Québec, additionnez les montants ci-dessous :

-

Montant figurant à la ligne 4 de vos formulaires TP-1129.64 produits avant 2013 et

-

Montant figurant à la ligne 13 de vos formulaires TP-1129.64 produits pour l'année d'imposition 2013 et les suivantes

Entrez le montant total dans le champ intitulé Quel est le total des montants figurant à la ligne 4 de vos formulaires TP-1129.64 des années passées? (consultez la ligne 13 pour vos formulaires datant de 2013 à 2025).

Ces montants sont ensuite réduits du plafond de cotisation à vie à un REER, fixé à 50 000 $, pour déterminer le montant de vos PRA imposables cette année.

Effectuez les étapes suivantes pour produire votre déclaration de revenus de 2025 :

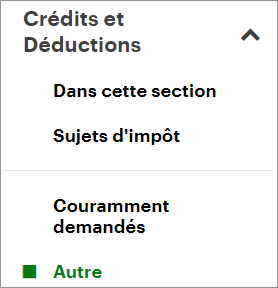

- Sur le menu de navigation gauche, sous l’onglet Crédits et déductions, cliquez sur Autres.

-

À la rubrique AUTRES TYPES DE REVENUS, cochez la case Impôt supplémentaire sur les paiements de revenu accumulé de REEE et

cliquez sur Continuer.

- Lorsque vous serez à la page, entrez vos renseignements dans le logiciel d'impôt.