Frais de déménagement

Si, en 2025, vous avez déménagé pour vous rapprocher d’au moins 40 kilomètres (par le plus court chemin du réseau routier public) d’un nouvel endroit pour occuper un emploi, exploiter une entreprise ou suivre des cours comme étudiant à temps plein inscrit à un programme de niveau postsecondaire, vous pourriez avoir droit à la déduction pour frais de déménagement sur le formulaire T1-M : Déduction pour frais de déménagement.

Remarque : si vous produisez une déclaration de revenus au Québec, vous devez aussi remplir le formulaire TP-348 : Frais de déménagement. Les formulaires T1-M et TP-348 sont combinés sur une même page dans le logiciel d'impôt H&R Block.

Si vous avez un emploi ou si vous travaillez à votre propre compte, vous pouvez déduire vos frais de déménagement seulement si vous avez gagné un revenu d’emploi ou de travail autonome à votre nouveau lieu de résidence. Vous ne pouvez pas déduire ces frais d’un autre type de revenu, comme vos revenus de placements ou vos prestations d’assurance-emploi, même si vous les avez reçus au nouvel endroit.

Remarque : si vous avez reçu un remboursement ou une allocation pour vos frais de déménagement, vous pouvez déduire ces frais seulement si vous remplissez l'une des conditions suivantes :

- Le montant reçu est inclus dans votre revenu

- Vous soustrayez le montant que vous avez reçu de vos frais de déménagement

Pour déduire vos frais de déménagement, vous devez inscrire votre revenu admissible net sur le formulaire des frais de déménagement.

Si vous avez un emploi, votre revenu admissible net correspond au revenu d’emploi (figurant sur les feuillets T4 ou T4A) que vous avez gagné à votre nouveau lieu de travail, moins toutes les déductions que vous demandez dans vos déclarations de revenus (RPA, cotisations syndicales, dépenses d’emploi, résidence d’un membre du clergé ou montants remboursés).

Si vous travaillez à votre propre compte, votre revenu admissible net correspond au revenu de travail autonome que vous avez gagné à votre nouveau lieu de travail, moins toutes les déductions que vous demandez dans vos déclarations de revenus (cotisations syndicales ou professionnelles et déduction pour cotisations au RPC ou au RRQ).

Si vous êtes un résident du Québec, vous pouvez seulement déduire les frais de déménagement du revenu net que vous avez gagné pendant l’année d’imposition au nouveau lieu de travail.

Si vous fréquentez un établissement d'enseignement à temps plein, vous pouvez demander les frais de déménagement payés au début de chaque nouvelle période d’études, à condition que vous répondiez au critère des 40 kilomètres et que vous ayez gagné un revenu au nouvel endroit. Vous pouvez seulement déduire ces frais de la partie du montant des bourses d’études, de perfectionnement et d’entretien, des subventions de recherche ou de certains prix reçus qui doivent être inclus dans votre revenu. Ce montant correspond à votre revenu net.

Remarque : si vous habitez au Québec, votre revenu net correspond au montant net des subventions de recherche que vous avez reçues.

Si vous participez à un programme d’enseignement coopératif, vous pouvez aussi déduire les frais de déménagement payés au retour des vacances d’été ou d’une période de travail, à condition que vous répondiez aux critères de distance et de revenu gagné.

Vous pouvez déduire le coût des dépenses raisonnables que vous avez payées pour déménager, vous et votre famille, vers votre nouveau lieu de résidence. Voici quelques-uns des frais de déménagement admissibles :

- Frais de transport et d’entreposage (emballage, remorquage, déménageurs, entreposage temporaire et assurance)

- Frais de déplacement (frais d’automobile, de logement ainsi que les frais raisonnables que vous avez payés pour les repas pour vous et votre famille pendant le déménagement)

- Frais de résiliation du bail de votre ancienne résidence

- Frais de maintien de l’ancienne résidence (intérêts, impôts fonciers, primes d’assurance et frais de chauffage et de services publics, jusqu’à un maximum de 5 000 $) après votre déménagement et pour la période au cours de laquelle vous avez fait des efforts raisonnables pour en conclure la vente

Remarque : vous ou un autre membre de votre famille ne devez pas avoir vécu dans l’ancienne résidence, ni l'avoir louée à quelqu’un d’autre pendant que vous essayiez de la vendre.

- Frais de vente de votre ancienne résidence, y compris le coût de la publicité, les honoraires de notaire ou d’avocat, la commission versée à un agent immobilier et la pénalité pour l’acquittement d’une hypothèque avant l’échéance

- Frais d’achat de la nouvelle résidence, si vous ou votre conjoint(e) avez vendu votre ancienne résidence en raison de votre déménagement

- Frais accessoires pour modifier votre adresse sur vos documents juridiques, remplacer vos permis de conduire, et brancher ou débrancher les services publics

Si vous avez dû vivre ailleurs parce que vous aviez vendu votre résidence avant le déménagement ou que vous avez dû attendre avant que votre nouvelle résidence soit prête après votre déménagement, vous pouvez aussi déduire des frais de subsistance temporaires pour une période maximale de 15 jours. Ces frais comprennent le coût du logement et des repas pour vous et votre famille.

Vous pouvez choisir de calculer vos frais selon la méthode simplifiée ou la méthode détaillée. La méthode simplifiée vous permet d’utiliser un taux par kilomètre parcouru fixé par la province ou le territoire que vous quittez et un montant fixe par repas (pour trois repas par jour). Selon la méthode détaillée, vous devez utiliser les montants indiqués sur vos reçus.

Assurez-vous de conserver tous vos reçus au cas où l’Agence du revenu du Canada (ARC) demanderait à les voir.

Si vos frais de déménagement sont plus élevés que le revenu que vous avez gagné (y compris les bourses d’études) au nouveau lieu de travail, vous pouvez les reporter en partie ou en totalité. Vous pouvez déduire le montant reporté de tout type de revenu identique gagné au cours d’une année d’imposition future pour réduire votre impôt à payer.

Remarque : si vous déménagez encore une fois avant d’avoir déduit le montant reporté, vous perdrez les frais de déménagement inutilisés.

Exemple 1 : Anna s’est rapprochée de 200 km de son nouvel emploi en novembre 2025 et a payé 10 000 $ pour son déménagement et celui de sa famille. Toutefois, elle n’a gagné que 6 000 $ à son nouveau lieu de travail pendant l’année. Pour 2025, elle ne peut déduire que 6 000 $ de frais de déménagement, mais elle peut reporter les 4 000 $ qui restent (10 000 $ moins 6 000 $) à une année future. Anna pourra déduire ces 4 000 $ du revenu d’emploi qu'elle a gagné à son nouveau lieu de travail en 2026, à condition qu’elle y gagne plus de 4 000 $ pendant l’année.

Exemple 2 : Anna s’est rapprochée de 200 km de son nouvel emploi en décembre 2025 et a payé 10 000 $ pour son déménagement et celui de sa famille. Cependant, elle n'a commencé à travailler à son nouvel emploi que le 2 janvier 2026. Elle ne pourra pas demander de frais de déménagement dans ses déclarations de revenus de 2025, mais elle pourra les demander dans ses déclarations de 2026 afin de les déduire du revenu d'emploi de cette année au nouvel endroit.

Si vous avez des frais de déménagement inutilisés d’années précédentes, vous pouvez trouver le montant à la ligne 24 de votre formulaire T1-M de 2024 (ou à la ligne 18 de votre formulaire TP-348 de 2024, si vous êtes un résident du Québec).

Voici les étapes à suivre dans le logiciel d'impôt H&R Block 2025 :

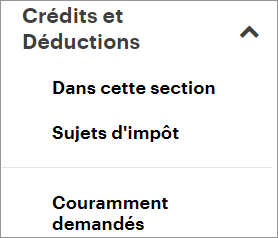

- Sur le menu de navigation gauche, cliquez sur l’onglet Crédits et déductions, puis sur la rubrique Couramment demandés.

-

Dans la rubrique DÉDUCTIONS, cochez la case

Frais de déménagement, puis cliquez sur

Continuer.

- Lorsque vous serez à la page Frais de déménagement, entrez vos renseignements dans le logiciel d'impôt.