Déclarer une perte subie sur un placement dans une entreprise (T4037 ou TP-232.1)

Si vous avez subi une perte au titre d'un placement d'entreprise cette année, vous pourriez être en mesure de la déclarer et de l'utiliser pour réduire votre revenu imposable. Généralement, vous pouvez déduire de votre revenu 50 % du montant de la perte. On appelle ce montant une perte déductible au titre d'un placement d'entreprise.

Vous pouvez demander une déduction pour votre perte si elle résultait de :

- la vente d'actions dans une société qui exploite une petite entreprise (que la vente ait vraiment eu lieu ou que les actions soient simplement considérées comme vendues)

- une dette qu'une société qui exploite une petite entreprise vous doit

Dans certaines circonstances, vous pourriez également subir une telle perte si vous êtes réputé avoir vendu (en échange d'un produit de disposition nul) un titre de créance ou une action d'une société exploitant une petite entreprise. Visitez le site Web de l'Agence du revenu du Canada (ARC) pour en savoir plus.

Remarque : assurez-vous de conserver dans vos dossiers tous les détails concernant la disposition au cas où l'ARC vous demanderait de les voir. Notez les renseignements pertinents comme les biens dont vous avez disposé et pourquoi, la date d'achat originale, le produit de disposition, le prix de base rajusté (PBR) ainsi que les dépenses engagées ou effectuées.

Le tableau 6 du formulaire T4037 : Gains en capital est utilisé pour calculer votre PDTPE aux fins de l'impôt fédéral. Si vous résidez au Québec, vous utiliserez aussi le formulaire TP-232.1 pour calculer le montant de votre déclaration provinciale.

Si votre perte déductible au titre d'un placement d'entreprise dépasse votre revenu, vous pouvez reporter le montant excédentaire à une autre année. Les montants inutilisés peuvent servir à réduire votre revenu de l'une des trois années précédentes ou de l'une des dix années suivantes.

Selon l'actif que vous avez vendu, vous avez peut-être dû effectuer diverses dépenses pour procéder à la vente. Celles-ci peuvent notamment comprendre les frais juridiques et de courtage et, dans certains cas, les frais de comptable et de notaire. Pour en savoir plus, visitez le site Web de Revenu Québec.

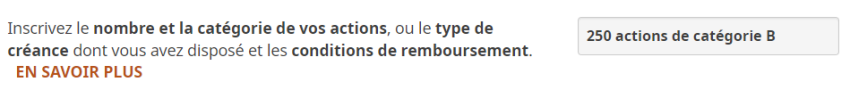

Lorsque vous remplirez la page TP-232.1 du logiciel d'impôt H&R Block, vous devrez indiquer le nombre et la catégorie des actions (ou le type de créance) dont vous avez disposé. En général, le courtier qui a traité la vente devrait vous transmettre un compte rendu ou un relevé de transaction.

Par exemple, ce relevé pourrait comprendre les renseignements suivants :

Nombre d'actions vendues : 250

Catégorie : B

À la page TP-232.1, vous pourriez donc entrer ces renseignements comme suit :

Voici les étapes à suivre dans le logiciel d'impôt H&R Block 2024:

-

Sur le menu de navigation gauche, sous Crédits et déductions, cliquez sur Sujets d’impôt.

-

Cochez la case Revenus et dépenses de placement.

-

En bas de la page, cliquez sur Ajouter les sujets sélectionnés à mes déclarations.

- Dans la rubrique REVENUS DE PLACEMENTS, cochez la case Perte au titre d'un placement dans une entreprise.

- Si vous avez indiqué que vous résidez au Québec, cochez aussi la case Perte à l'égard d'un placement dans une entreprise (TP-232.1), puis cliquez sur Continuer.

- Lorsque vous serez à la page Perte au titre d'un placement dans une entreprise, entrez vos renseignements dans le logiciel d'impôt.